«Мы в начале восходящей фазы». Почему нефть может вырасти до $100

Цены на сырьевые и энергетические товары в 2021 году взлетели на фоне восстановления мировой экономики от антиковидных ограничений. Заметнее всего выросли цены на энергию — на 59%. Среднегодовая цена на нефть марки Brent составила $71 за баррель. В текущем году рост продолжился, и котировки уже находятся на уровнях выше $90 за баррель.

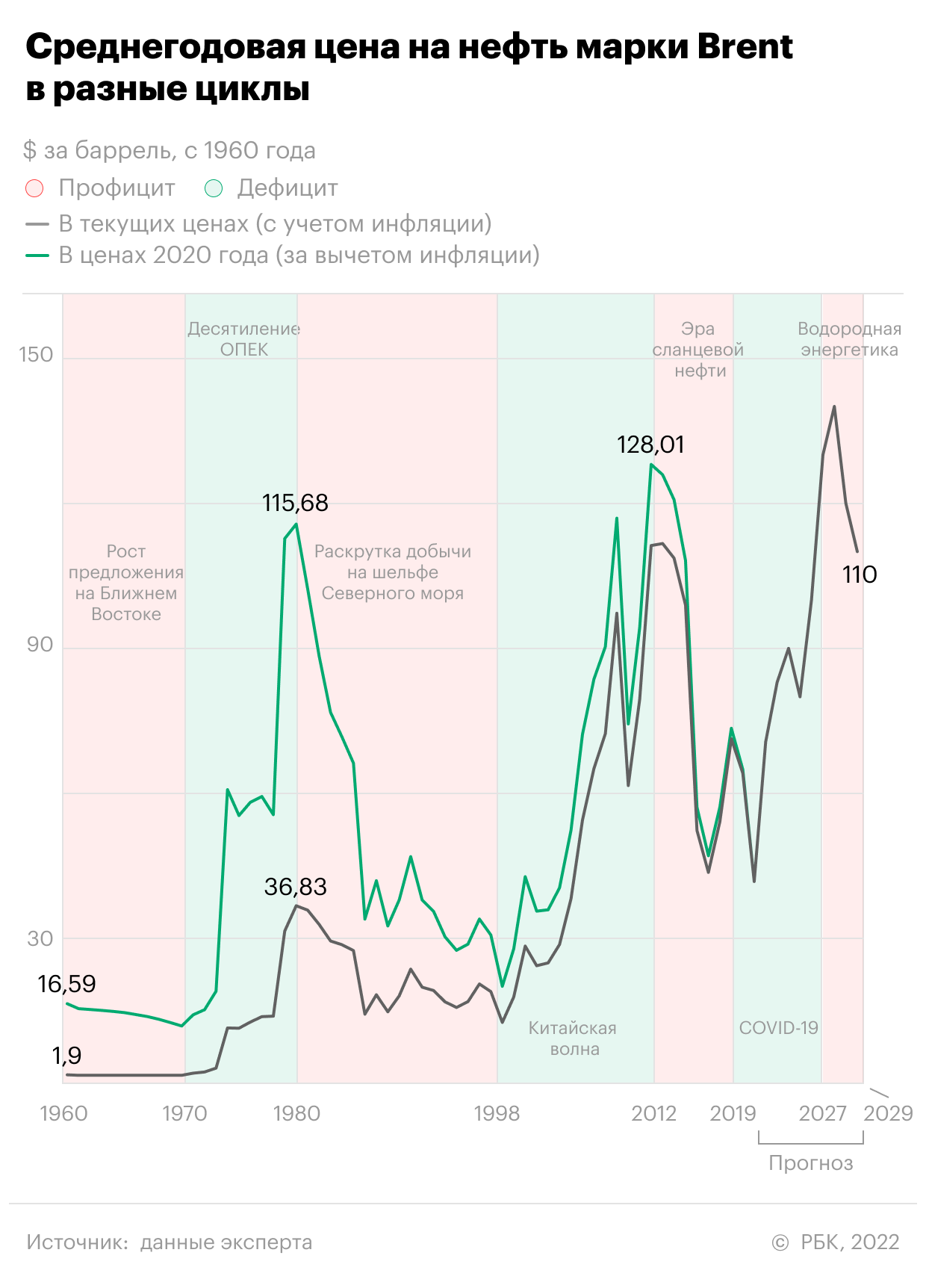

Синхронность повышения цен на различные сырьевые и энергетические товары указывает на общую причину их роста — восстановление спроса после ковидных ограничений. Вместе с фактором предложения спрос формирует отраслевой суперцикл нефти наподобие экономического цикла Жюгляра, в котором обычно выделяют четыре фазы: оживление, подъем (процветание), рецессия и депрессия (застой). Вероятно, что мы находимся в начале восходящей фазы этого цикла, которая закончится после 2025 года на уровне цен, заметно превышающих $100 за баррель.

Нефтяной суперцикл состоит из повторяющихся колебаний объемов добычи и цен. Экономист Пол Франкель однажды заметил: «Проблема нефти в том, что ее всегда слишком много или слишком мало». Теория циклов находится за пределами экономического мейнстрима, тем не менее это один из полезных инструментов долгосрочного прогнозирования.

В основе нефтяного суперцикла лежит запаздывание реализации инвестиционного решения от его принятия. Низкие цены сегодня через несколько лет приводят к нехватке мощностей, дефициту сырья и повышению цен. Как следствие, предложение не может удовлетворить спрос, на рынке появляется дефицит сырья, его коммерческие запасы снижаются, а цены растут.

И наоборот — высокие цены сегодня определяют избыток мощностей и понижение цен в будущем. Периоды колебаний различаются, так как провоцируются самыми разными драйверами. Например, в период профицита мирового рынка нефти в 1981–1998 годах цены снижались на протяжении 13 лет. Напротив, период быстрого роста экономики Китая в 1999–2012 годах характеризовался ограниченным предложением и ростом цен в 12 из 14 лет.

Цикл американской сланцевой нефти стал очевиден в конце 2014 года, когда цены на черное золото рухнули. Его дно было достигнуто в январе 2016 года, а концом можно считать предкоронавирусный 2019 год. Переключение инвесторов со стратегии увеличения к стратегии возврата инвестиций существенно снизило степень влияния добычи сланцевой нефти на мировой рынок.

Вероятно, что с 2020 по 2025–2027 годы мы будем наслаждаться периодом дефицитного рынка и «ковидно-экологическим суперциклом», обусловленным постпандемическим восстановлением, сверхмягкой денежно-кредитной и бюджетной политикой, слабым курсом американской валюты и ускорением инфляции. Пока центробанки развитых стран уделяют больше внимания созданию рабочих мест, поддержанию стабильности на фондовых рынках и экологической устойчивости, а не борьбе с ростом потребительских цен.

Человечество постепенно научится жить с более заразными, но менее опасными штаммами коронавируса. Спрос на нефть будет расти с увеличением количества авиаперелетов, с восстановлением производственных и логистических цепочек, с устранением дефицита критически важных товаров, например микрочипов.

Предложение как более инерционный компонент баланса рынка традиционно отстает от динамики спроса, что приводит к усилению дисбаланса рынка нефти и росту цен. Несмотря на формальное наличие свободных мощностей, странам ОПЕК+ будет непросто восстанавливать добычу, что уже видно из текущего отставания от графика. Дополнительным фактором, сдерживающим предложение, является и агрессивная экологическая политика, которая ограничивает инвестиции в разведку и добычу углеводородов.

На основании предложенной картины нефтяного суперцикла может быть выработана контрциклическая политика российской нефтегазовой отрасли. В ее основу ляжет интенсивное наращивание инвестиций в добычу нефти, возможно, с привлечением кредитных средств, пока ФРС не начала поднимать базовую ставку. Способствовать этому будет подписанное 4 февраля в Пекине соглашение о поставках «Роснефти» в Китай 100 млн тонн нефти в течение десяти лет. По данным российской компании, сделка оценивается в $80 млрд, что соответствует средней цене на нефть $111 за баррель. Интересно, что данная цена полностью совпадает со средней ценой приведенного выше прогноза нефтяного суперцикла.

Другие наблюдатели обычно менее оптимистичны и склонны повышать прогноз цены только вслед за повышением текущих котировок сырья, а через несколько лет опускать ее на некое долгосрочное среднее значение. Например, консалтинговая компания IHS прогнозирует, что к 2026 году цена на нефть опустится до $63. Такой прогноз, по всей видимости, не учитывает быструю инфляцию издержек добычи нефти, снижение размеров, а значит, и эффективность новых месторождений, общую нехватку инвестиций и их ограниченность ESG-повесткой.

Поэтому среднее значение цены в ближайшие годы будет несколько выше — $100 за баррель и более. Дополнительные доходы, полученные государством за счет высоких цен на углеводороды и больших объемов продаж, помогут России поддерживать экономический рост и постепенно переводить экономику на безуглеродные рельсы, развивая инфраструктуру для энергетического перехода, участие в котором жизненно важно для будущего страны и отрасли.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.